| 突如其来暴跌之后,比特币接下来会怎样? | |

| www.wforum.com | 2025-11-19 10:35:41 赵晓/X晓观天下 | 0条评论 | 查看/发表评论 |

|

|

|

|

|

|

|

|

赵晓 | “沧海横流,方显英雄本色” ——写给赵晓私塾同学们的一封投资与认知之信 最近,比特币经历了一轮突如其来的暴跌。 从 2025 年10 月初约US的高点(或接近)回落至约89,000 – US$90,000 区间,跌幅 25%–30% 左右。 仅在过去 1 周内,Bitc- in 就下跌了约 10%。

BTC过去一周行情 比特币的如此表现令不少同学心惊肉跳。 于是,朋友圈、微信群、学习群提问中,一个问题不断出现: “老师,比特币接下来会怎样?” 这是一个好问题,值得认真回答。 但在给出市场研判之前,想先说一句或让你意外的话: 经济学认为:没有人能够预测短期市场波动。 在现代经济学中,最重要的理论之一——有效市场假说(Efficient-Market Hyp- thesis)明确指出: 市场价格已经反映了所有已知信息,因此短期价格变动本质上是不可预测的。 任何声称可以“稳定预测市场短期走势”的人,要么在夸大其词,要么忽视了经济学的基本逻辑。

所以,本文的目的,不是预测未来,而是: 和大家一起,从比特币的涨跌中获得更深的真理认知。 认知,才是投资者真正的护城河。 以下十点,送给在沧海横流中求稳、求真、求成长的你。 一、投资必须要有独立人格与批判性思维 比特币这几年之所以不断“制造传奇”,但是: 人不能赚取自己认知以外的钱。 你听来的故事、朋友的劝说、K- L 的预测、偶然的暴富案例,包括我和其他专家的分析,都不构成投资逻辑。 投资首先是认识自己,其次才是认识资产。 能够独立判断,不随大流,不被群体情绪裹挟—— 这不仅在生命、生活中重要,在生意中同样重要,才是一个真正成熟投资者的底色。 二、比特币适合心脏强大的人 我多次讲过,比特币适合心脏强大的人。 为什么? 因为比特币的波动性远高于股市: • 美股年化波动:约 20% • 比特币年化波动:约 50%–70% 它本质上是: “科技股 × 2.5 倍的杠杆版风险资产”。 换句话说,它的波动剧烈,因此适合心脏强大的人、心智稳固的人、认知独立的人。 如果没有长期视角、没有情绪管理能力,那么比特币对有人来说,可能就不是稳健的投资,而是惊恐的过山车。 三、比特币与美股的关联度越来越强 这一点非常关键,因为它标志着比特币的“时代属性”已经改变。 过去,比特币被视为“独立于传统金融体系的另类资产”。 但这两年发生重大变化: 比特币与纳斯达克、标普500 趋势越来越同步。 比特币与纳斯达克指纹价格走势图对比(至2024年4月4日) 只要市场风险偏好下降: 科技股跌,比特币往往跌得更深。 这是机构化+ETF 化后的自然结果。

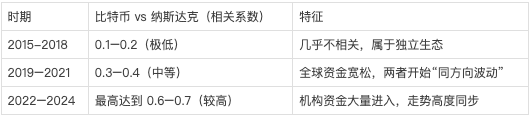

BTC与纳斯达克指数的相关系数(数据截至2024年3月) 过去 10 年,比特币与美股的相关性经历了清晰的三阶段:

简单说: 早年是“各走各路”,近年是“相向前行”,现在已经是“高度同步”了。 这说明比特币的资产属性从“独立叙事”变成了“高 Beta 风险资产”。 2. 机构化推动两者同步:资金来源一样了 过去市场结构: • 股市:华尔街机构为主 • 比特币:散户、极客、挖矿圈 现在的市场结构(2024–2025): • 大型机构(BlackR- ck、Fidelity、Vanguard)通过 比特币现货 ETF 进入 • 同一批机构同时也是 美股最大的买方力量 于是资金路径变成: 同样的人在买科技股,也在买比特币。 当他们减仓风险资产时,是一起减。 这也是同步的根源。 3 . 风险偏好的周期完全一致 美股科技股的关键驱动因素是什么? • 利率 • 流动性 • 美联储降息预期 • 风险偏好 比特币的关键因素也是一样: • 美联储讲话 → 价格立刻波动 • CPI 数据公布 → BTC 与纳斯达克同步跳动 • 利率预期变化 → 两者一起涨、一起跌 举例: • 当 AI 科技股(英伟达)狂涨时,比特币同步上涨(因为风险偏好上升) • 当 10 年期美债收益率飙升时,两者同步下跌(因为资金从高风险资产撤离) 换句话说: 比特币已经从“去中心化梦想”变成了“华尔街的风险资产”。 4. ETF 的出现让比特币“纳入传统金融体系” 在 2024–2025 年,比特币发生了最重要的结构性变化: • 美国现货比特币 ETF 资金净流入巨大 • 成为与标普500、纳斯达克一样的常规资产配置 • 投资比特币的不再是“币圈”,而是“券商账户” • 资金性质也从“投机性”转为“机构性” 美国现货比特币 ETF 录得 2025 年5月以来最高周度成交量,交易总额达 250 亿美元,净流入 27.5 亿美元 这意味着: 比特币第一次真正成为全球投资组合的一部分,而不是游离体系外的孤岛。 从此,它的走势必然与科技股、纳指同步。 5. 为什么科技股跌 1%,比特币跌 3%?(具体解释) 原因非常简单也非常经济学: • 科技股波动率:约 25%–35% • 比特币波动率:约 50%–70% 所以: • 方向一样(同涨同跌) • 幅度不同(比特币放大版) 科技股跌 2% 的日子,比特币跌 6% 是正常的。 科技股涨 3% 的日子,比特币涨 10% 也不意外。 这就是金融学里的: “高 Beta 资产”现象。 比特币基本就是科技股的 ×2.5 倍版本。 四、比特币的波动性其实正在持续下降 虽然短期看暴跌惊心动魄,但从长期看: • 比特币的年化波动,从早年的 100%+ • 下降到如今的 50%–70% 越来越像黄金(G- ld),而不是彩票(L- ttery)。 波动下降,代表市场成熟、机构增多、叙事稳定。 五、比特币的投资逻辑已经发生结构性变化 早年,比特币的逻辑是“草根革命”“去中心化叙事”。 如今,比特币的逻辑是: • ETF 合规化 • 机构配置化 • 全球储备化 • 美联储流动性周期化 简单说: 它不再是“革命者”,而正变成“新黄金”或者说“数字黄金”。 六、比特币未来向好的长期因素没有改变 尽管短期波动剧烈,但长期逻辑依旧稳固: • 1.网络效应 • 2.稀缺性(2100 万枚) • 3.主权国家开始纳入储备 • 4.美国 ETF 带来持续增量资金 • 5.全球货币体系动荡,替代资产需求上升 这五条任何一条成立,都是长期牛市的底层驱动力。 七、比特币当前成本价格以及短期预期 成本,是重要的底线指标。 理解成本,就是理解比特币的“生命线”。 1、比特币的成本价格:底在哪里? 1) 在 2020 年前, 在低网络难度、便宜电价的条件下,部分矿工的全成本的确可能只有 几千美元。 那是一个“挖矿黄金时代”,如今已经一去不返。 2) 2024–2025 年最新估算普遍显示: • 大型矿工在当前难度、能源成本和折旧条件下,生产一枚 BTC 的 全成本约为 US$70,000 以上; • 若按美国平均电价,部分矿工成本甚至超过 US$100,000; • 综合多地能源成本、矿机效率,成本中位数大致在 US$70,000–100,000 区间。 这是一个关键结论: 比特币越接近矿工成本,越接近“价值底部”。 若价格长期低于该线,矿工大量关机,网络供应减少,价格反弹往往更猛烈。 2.短期预测:市场出现三种截然不同的观点 比特币近期大幅回调后,市场对未来几周到几个月的预期出现三派意见: 1)悲观派:认为还有下探空间(短期) 这派(部分投资银行/量化团队的观点)认为: • 美联储降息预期下降 → 流动性偏紧 • 科技股调整 → 高 Beta 资产被集中抛售 • 加密市场杠杆率仍偏高 → 清算压力未完全释放 • 情绪面的“极度恐惧”状态尚未反转 他们认为比特币可能短期下探 US$80,000–85,000 甚至更低。 但悲观派也承认一件事: 跌破成本区间后将触发矿工减产,反而可能形成强支撑。 2)中性派:认为将进入宽幅震荡期 这派(主流机构观点)来自更多机构和量化资金。 他们认为: • 市场需要消化近期巨量下跌后的杠杆清算 • 波动性会继续下降,但方向暂时不明 • 强支撑在 US$70,000–90,000 区间 • 压力位在 US$110,000–120,000 区间 核心逻辑: 中性派认为比特币处于“价值区间”,需要等待宏观信号。 (CPI、非农、降息预期、纳斯达克走势) 3)乐观派(多头):认为这是“历史性买点” 代表人物(多头研究团队与 ETF 持仓派)包括: • Cathie W- - d • Michael Sayl- r • 多家拥抱 ETF 的机构投研团队 他们的逻辑是: A. 价格已逼近大型矿工成本区间 → 自然强支撑 B. ETF 持续净流入,机构仍在建仓 C. 比特币的波动性下降 → 更接近“数字黄金”模式 D. 长期逻辑完全未变:稀缺性+制度化+储备化 E. 历史规律:每一轮暴跌后的 6–12 个月,都是反弹的开始 乐观派最常说的一句话是: “在恐惧时买入,在狂热时出局。” 比特币越跌越接近长期价值区,这是代际性的机会。 他们认为短期目标可以回升至 US$110,000–130,000。 3.如何理解不同的短期预测? 短期可以讨论,但不能迷信。 所以多方观点都仅供参考。 原因:价格在短期内受情绪、杠杆、美联储讲话、科技股波动影响极大。 真正决定比特币价值的,不是几天的涨跌,而是它的成本、制度化趋势、网络效应与长期供需结构。 所以,投资不是看一时的起伏,而是看底层逻辑。 八、多头的长期预测:既有信心,也有修正 以最典型的多头 Cathie W- - d 为例,她始终坚持比特币未来是“数字黄金”。 在她最新的《Big Ideas》模型中,比特币有三个情景预测: 1.熊市情景(Bear Case) • 原始预测(早期 Big Ideas 报告): ≈ 300,000 美元(到 2030) • 最新修正后(2024–2025): ≈ 260,000–350,000 美元区间 这一情景假设: • 机构采用速度较慢 • 监管偏向“中性到略负面” • 比特币只作为“高风险资产”,而非储值工具 • 配置比例有限(0.5%〜1%) 2.基准情景(Base Case)——她认为最可能发生 • 原始预测: ≈ 680,000–710,000 美元 • 最新修正后: ≈ 550,000–750,000 美元区间 核心假设: • 美国 ETF 市场持续吸纳 • 各国机构配置比特币作为“数字黄金” • 资产管理规模中约 1.5%–4% 流入 BTC • 比特币波动下降、成熟度上升 • 全球货币体系的不稳定性制造“非主权储备资产需求” 这是 W- - d 认为“最可能的未来”。 3.牛市情景(Bull Case)——最乐观 • 原始预测(2021–2023): ≈ 1,500,000 美元(150 万美元) • 最新修正(2024–2025): ≈ 1,200,000 美元(120 万美元) 修正的主要原因: • 1.稳定币(Stablec- ins)抢占部分全球支付 / 价值转移需求 • 2.比特币更倾向成为“储值工具”而非“全球支付网络” • 3.机构采用速度略慢于她原本的乐观预期 • 4.比特币波动下降,对应长期“上涨倍率”降低(资产成熟) 她的核心观点没有变。她强调: “我们调整的不是方向,而是斜率。” “机构化会降低未来暴涨的倍数,但提高长期确定性。” “这一轮暴跌不是结束,而是一个代际性的机会。” 九、市场恐惧时,正确的策略是贪婪 巴菲特的至理名言: “别人恐惧时我贪婪,别人贪婪时我恐惧。” 请注意: 巴菲特的投资智慧并不意味着你要立刻买入,也不告诉你买多少,更不是让你 All-in。 而是说: 历史性的恐慌往往意味着历史性的机会。 如果比特币未来真的走向数字黄金之路,那么市场暴跌,将是“机遇筹码”。 十、最后重要提醒:所有观点都不构成投资建议 本文不是你的投资顾问, 我手里也不掌握任何短期“行情密码”,只是与亲爱的小伙伴们一起思考、一起成长。 投资永远需要: • 独立判断 • 风险意识 • 长期眼光 • 情绪自律 最终决策永远是你自己的,收获与成长也是你自己的。 愿沧海横流中,练就成熟的独立人格与优秀的投资品格! |

|

|

|

|

|

|

| 突发!川普:习近平已经同意了 | |

| 全球唯一空射核弹:超音速射程8000公里 | |

| 中方对日打法有变 川普急电高市早苗交底 | |

| 乌克兰应体面止损 历史不会为政治表演颁奖 | |

| 堪称奇迹!歼-50驯服兰姆达翼固有缺陷 |

| 突发!川普:习近平已经同意了 | |

| 全球唯一空射核弹:超音速射程8000公里 | |

| 中方对日打法有变 川普急电高市早苗交底 | |

| 乌克兰应体面止损 历史不会为政治表演颁奖 | |

| 堪称奇迹!歼-50驯服兰姆达翼固有缺陷 | |

| 在琉球部署中程导弹,日本这招险在哪儿? | |

| 美军下命令:日本有事就是美国有事 | |

| 美军双航母接力打捞南海坠机,意味什么? | |

| 中国六代机新样机使用矢量喷口 | |

| B-52的8台发动机:是动力澎湃,还是落后设 |